| |

| |

Musterprozess um Sellrain-Silz in Washington:

TIWAG-Deal ist für US-Behörde Steuerbetrug

Der TIWAG ist es immer noch nicht gelungen, den zweiten CBL-„Partner“ im Kühtai loszuwerden. Der US-Versicherungskonzern John Hancock, der 43,4 Prozent an der Kraftwerksgruppe hält, hat das Angebot der amerikanischen Steuerbehörde, die Transaktion zu beenden, nicht angenommen, sondern ist vor Gericht gezogen, wo er jetzt in der Auseinandersetzung mit dem US-Finanzamt grandios gescheitert ist.

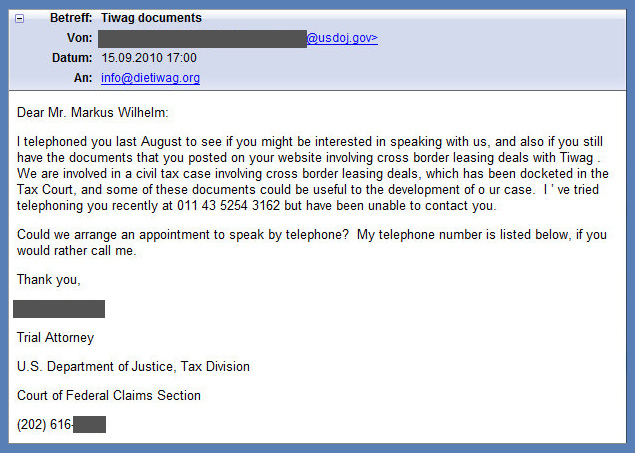

Erst so richtig angetrieben durch den Prozess, den die TIWAG 2005 gegen dietiwag.org (Streitwert insgesamt über 600.000 Euro) angestrengt und mit Bomben und Granaten 2009 letztinstanzlich verloren hat, sind die schmutzigen Cross-Border-Verträge der TIWAG auf dieser Seite in Kleinstteile zerlegt worden. Kein Wunder, dass auch das US-Justizministerium auf den Betrugsfall aufmerksam wurde und auf unserer Webseite zu recherchieren begann. Im Herbst 2010 meldete sich dann sogar die Steuerabteilung des Departments bei mir und bat um Unterstützung.

Nach einigen weiteren Kontakten und Telefonaten organisierte die Behörde dann eine Telefonkonferenz („conference call“) mit sechs Beteiligten plus Dolmetscher in Washington und mir in Sölden.

Im Frühjahr 2011 begab sich dann eine Delegation der US-Finanzbehörde nach Tirol.

Lokalaugenschein der US-Steuerfahnder am 17. Juni 2011: Mit dem Kleinbus gings vom Kraftwerk Längental zum Finstertalspeicher und zurück nach Kühtai.

Nachdem Ende 2003 weitere Cross-Border-Geschäfte von der amerikanischen Regierung verboten worden waren, hat die US-Steuerbehörde IRS (Internal Revenue Service) 2008 den Investoren das Vergleichsangebot gemacht: Wer seine Steuerbetrugsmodelle sofort beendet und sämtliche Deals offenlegt, geht straffrei und braucht nur 80 Prozent von den bis 2007 illegal einbehaltenen Steuervorteilen zurückzuzahlen. Zwei Drittel der US-Investoren (auf die mehr als 80 Prozent der dubiosen Deals entfallen) haben der Auflösung der CBL-Verträge zugestimmt. Die restlichen, die es auf ein Finanzgerichtsverfahren ankommen lassen wollten, unter ihnen eben der TIWAG-Partner John Hancock, taten dies mit der Aussicht, im Falle einer Niederlage, 120 Prozent des einst erwarteten Steuervorteils als Pönale abführen zu müssen.

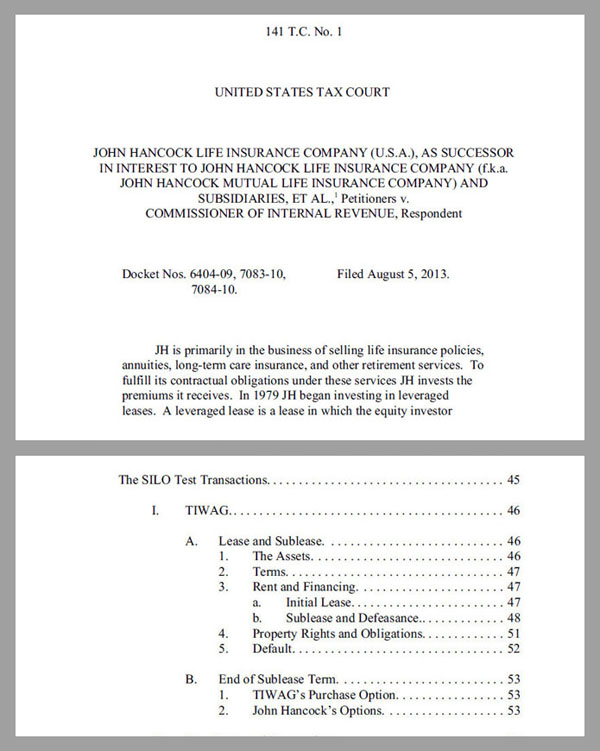

Die Mühlen der US-Justiz mahlen vielleicht langsam, aber sie mahlen gründlich. In dem 2010 gegen die John Hancock Life Insurance Company als Vertragspartner der TIWAG eingeleiteten Verfahren wegen des Verdachts des Steuerbetruges ist Anfang dieser Woche das Urteil ergangen. Abgehandelt wurden insgesamt 27 CBL-Verträge Hancocks an vier Beispielen, wobei jenes des „John Hancock Trust One Sellrain-Silz 2001-1“ die bei weitem wichtigste Rolle eingenommen hat.

Vielleicht auch deswegen, weil es laut dem deutschen CBL-Experten Werner Rügemer europaweit keine so detaillierte Darstellung eines konkreten Cross-Border-Geschäfts gibt wie jene bezüglich Sellrain-Silz auf dieser Homepage. Nun wurden auch winzigste hier vor acht Jahren veröffentlichte Vertragsdetails in der ausführlichen Urteilsbegründung des US-Tax Court bestätigt.

Stolz präsentierte die TIWAG-Crew einst in London den aufgelegten Steuerbetrug rund um die Kraftwerksgruppe Sellrain-Silz: in der Bildmitte, mit der „Deal of the Year 2001“-Trophäe in den Händen, der szt. Finanzvorstand Hermann Meysel, jahrelang CBL-Consulter der TIWAG, heute wieder fix angestellt dort.

Sellrain-Silz wurde nicht verleast und zurückgeleast, sondern verkauft

Wie hier zirka hundertmal geschrieben, hat die TIWAG unsere Kraftwerke nicht verleast und zurückgeleast, sondern verkauft und zurückgemietet. Das US-Justizministerium stuft die Konstruktion eindeutig als „sale-in-lease-out“-Transaktion ein, kurz: SILO. Hundertmal hat die TIWAG das Gegenteil behauptet, und mit ihr unterwürfigst auch die Tiroler Tageszeitung, also gelogen.

Das Beweisverfahren vor dem US State Tax Court hat auch hervorgehoben, dass alle Risiken des Sellrain-Silz-Vertrages bei der TIWAG liegen und keines beim amerikanischen Investor. So kann beispielsweise auch nur der Trust auf Vertragsverletzung klagen, nicht aber - umgekehrt - die TIWAG!

Der Sellrain-Silz-Vertrag wurde im Verfahren als Musterbeispiel einer "sale-in-lease-out"-Transaktion (SILO) abgehandelt und nimmt auch im Urteilsspruch (oben) den meisten Raum ein.

Das Urteil

Das US-Finanzgericht kommt zum Schluss, dass es sich in allen untersuchten Fällen bei Hancock um Scheingeschäfte, also Steuerhinterziehung handelt. Es gebricht den Deals an konkreter wirtschaftlicher Substanz; und der Inhalt der Transaktion stimmt nicht mit der Vertragskonstruktion überein. Der Gerichtsentscheid gilt analog auch für den gleich gelagerten und gleich dotierten „John Hancock Trust Two Sellrain-Silz 2001-2“.

Obwohl das Urteil so eindeutig ist, überlegt Hancock angeblich, in die Berufung zu gehen. Zumindest sagt der Konzern das. Und wie geht es mit den bis 2095 abgeschlossenen Deals weiter? Wird Hancock sie auflösen wollen? Zu welchen Bedingungen für die TIWAG? Wie viel der entgangenen Gewinne und der angelaufenen Kosten wird der amerikanische Finanzriese auf den österreichischen Energiezwerg abwälzen? Oder wird die TIWAG gar die Knebelverträge noch mehr als acht Jahrzehnte erfüllen müssen?

Eines ist jetzt schon sicher: Bruno Wallnöfer wird der Tiroler Tageszeitung erzählen, wie super das aktuelle Urteil für die TIWAG ist und wie viel sie mit diesem Urteil zusätzlich verdienen wird.

Für juristische Feinspitze: Das Urteil, das mir aus den USA zugegangen ist, ist hier in voller Länge nachzulesen.

9.8.2013

| |

|